【www.guakaob.com--土地登记】

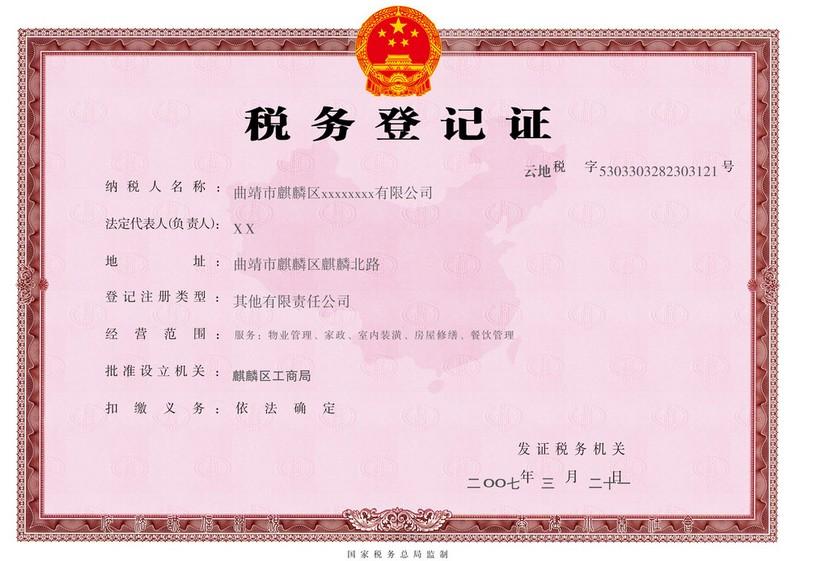

根据国务院2014年20号文件的要求和国家工商总局的部署,江苏等多个地方从去年年底开始试行工商营业执照、组织机构代码证和税务登记证“三证合一”登记制度改革。记者在江苏探访发现,改革仅仅试行了半个月,其带来的便利已经得到了老百姓的认可。根据国家工商总局的部署,今年将在全国范围全面推开“三证合一”,并开展“一照一号”试点。

三证合一改革,正体现了工商注册便利化的发展方向。按照此前世界银行发布的报告,中国多项商业环境排名靠后,其中新企行设立排名128位,中国的企业审批被指过于复杂。

与以前的营业执照不同,这张营业执照上除了有注册号、公司名称、成立日期、经营范围等,还多了两项内容:组织机构代码证号和税务登记证号。

那么,三证合一后的税号怎么看呢?纳税识别号又是哪一个?

据新华网北京10月10日电(记者何雨欣)国家税务总局[微博]征管和科技发展司10日对近日下发的《关于修订纳税人识别号代码标准的公告》进行了解读,对“三证合一、一照一码”登记制度改革后,纳税人识别号变化相关问题进行明确。

9月底,税务总局发布《关于修订纳税人识别号代码标准的公告》中明确,已取得统一社会信用代码的法人和其他组织,其纳税人识别号使用18位的“统一社会信用代码”。

税务总局征管和科技发展司有关负责人介绍,纳税人原来分别到工商、质检、税务部门办理的营业执照、组织机构代码证和税务登记证(“三证”),对应的有三个代码:工商注册号、组织机构代码、纳税人识别号。实行“三证合一、一照一码”登记制度改革后,原来需要办理的三个证件合并为一个营业执照,三个代码合并为统一社会信用代码。此次修订正是顺应改革要求,将法人和其他组织的纳税人识别号和统一社会信用代码统一起来。

即:三证合一后的纳税识别号(税后) = 18位的“统一社会信用代码”

在公告中,对已取得统一社会信用代码和未取得统一社会信用代码的纳税人分别作出了赋码规定。

一是已取得统一社会信用代码的法人和其他组织,其纳税人识别号使用18位统一社会信用代码;

二是未取得统一社会信用代码的个体工商户,以居民身份证、回乡证、通行证、护照等为有效身份证明办理税务登记的纳税人,其纳税人识别号由“身份证件号码+ 2位顺序码”组成。

三是以统一社会信用代码、居民身份证、回乡证、通行证、护照等为有效身份证明的临时纳税的纳税人,其纳税人识别号由“L+统一社会信用代码”或“L+身份证件号码”组成。

公告明确,未取得统一社会信用代码的个体工商户以及以居民身份证等有效身份证明办理税务登记的纳税人,其纳税人识别号仍然由“身份证件号码”+“2位顺序码”组成。“三证合一、一照一码”登记制度改革前已设立但未取得统一社会信用代码的法人和其他组织,以及自然人等其他各类纳税人,其纳税人识别号的编码规则仍按原来规定执行。

另外很重要的一点就是,为减少对已登记纳税人的影响和负担,保证未取得统一社会信用代码的法人和其他组织正常办理涉税事项,《公告》明确,其原有的15位纳税人识别号继续有效使用,编码规则仍按《国家税务总局关于发布纳税人识别号代码标准的通知》(税总发〔2013〕41号)执行。

增值税发票和普通发票的区别

发票,是指在购销商品,提供或者接受服务以及从事其他经营活动中,开具、收取的收付款项凭证。现行税制发票分为(普通发票)和(增值税专用发票)两大类。

普通发票是指增值税专用发票以外的纳税人使用的其他发票。

增值税专用发票与增值税普通发票的区别在于:取得发票的纳税人是否可以依法抵扣购货进项税额。对于增值税专用发票,购货方可以凭抵扣联,依法申报认证抵扣进项税额,而普通发票,购货方不能抵扣进项税额。

在发票内容的构成要素上,增值税专用发票将票面金额一分为二,勾稽关系为“金额 + 税额 = 价税合计”,其中:“金额 * 税率 = 税额”。由于普通发票不具有抵扣进项税额的功能,因此,无需将价税分列开具,只需将价税合计合并开具为“金额”。另外,在其他方面也有不同之处,如:增值税专用发票需列明购销双方的税务登记号,等。这些不同之处均是增值税专用发票具有抵扣功能所致。

增值税发票:

增值税普通发票:

一 、要了解增值票和普通发票的区别,要先了解增值税一般纳税人和小规模纳税人的区别;

1、增值税一般纳税人和小规模纳税人都是增值税的纳税人;生产销售货物或者提供修理修配劳务是属于应征增值税的范围;一般纳税人是指工业年收入达到100万以上,商业年收入达到180万元以上,核算健全的企业;

2、一般纳税人的税率是17%,可以抵扣开具了增值票购进货物的税额;小规模的税率是4%(商业)或6%(工业);但是不能抵扣进项税金;小规模也不能开具增值税发票,同时一般纳税人购进小规模的货物也不能抵扣进项税金。但是小规模企业可以到税务机关代开增值税发票,但税率只能是4%(商业)或6%(工业),一般纳税人取得小规模代开的增殖票也只能抵4%或者6%。

3、进项税金实际是对一般纳税人而言的,因为小规模购进货物是不能抵税的;如果是一般纳税人,假如该企业购进100元(不含税)的货物,销方给该企业开了增值票,票上所列税款是17元;那么这17元就是购进货物的进项税金;购进货物假如以200元(不含税)的价格卖掉,那么该企业要交34元的销项税,但是可以低扣购进货物的17元,假定该企业无其他购进和销售的货物,当期应交增值税就是34-17=17元;小规模企业是不允许抵扣购进货物的税金的,所以也就无所谓进项税金了;

二、根据上述,两种发票的税率实际是根据企业是否为一般纳税人而不同,一般纳税人的增值税专用发票和普通发票的税率都是一样的,17%。而小规模当然只是针对普通发票而言,小规模纳税人是不允许开具增值税专用发票的,但是小规模可以到税务机关去代开增值票,税率还是6%或者4%,对方取得了小规模代开的增值税发票,也只能抵扣3%。

增值税发票和普通发票对于销货方来说是一样的,它都要按照收入来计算增值税。

购货方如果是一般纳税人,需要进项税来抵销项税,因此就要增值税发票,而普通发票不可以抵扣。

他俩的区别就在于购货方,取得增值税发票就可以抵扣,普通发票就不可以抵扣,不抵扣对他的是否交税就有影响。因此一般纳税人都要增值税发票。

1.增值税发票是具有一般纳税人资格的企业开具的,普通发票是小规模纳税人开具的。

2.增值税发票是电脑票,用专门的打印机在票面上打印,普通发票有很多是在票面上手写。

3.增值税发票税率一般是17%(有些企业不能自己开具,让税务局代为开具,这样的增值税发票税率好像是6%);普通发票税率好像是6%。

4.进项增值税发票经过认证可以抵扣税金,普通发票不能抵税。不是所有的增值税发票都可以退税,要出口企业的才行。

三、增值税发票和普通发票的区别从单据本身来分别:

--增值税专用发票是我国为了推行新的增值税制度而使用的新型发票,与日常经营过程中所使用的普通发票相比,有如下区别:

1.发票的印制要求不同:根据新的《税收征管法》第二十二条规定:"增值税专用发票由国务院税务主管部门指定的企业印制;其他发票,按照国务院主管部门的规定,分别由省、自治区、直辖市国家税务局、地方税务局指定企业印制。未经前款规定的税务机关指定,不得印制发票.

2.发票使用的主体不同:增值税专用发票一般只能由增值税一般纳税人领购使用,小规模纳税人需要使用的,只能经税务机关批准后由当地的税务机关代开;普通发票则可以由从事经营活动并办理了税务登记的各种纳税人领购使用,未办理税务登记的纳税人也可以向税务机关申请领购使用普通发票。

3.发票的内容不同:增值税专用发票除了具备购买单位、销售单位、商品或者服务的名称、商品或者劳务的数量和计量单位、单价和价款、开票单位、收款人、开票日期等普通发票所具备的内容外,还包括纳税人税务登记号、不含增值税金额、适用税率、应纳增值税额等内容。

4.发票的联次不同:"增值税专用发票有四个联次和七个联次两种,第一联为存根联(用于留存备查),第二联为发票联(用于购买方记账),第三联为抵扣联(用作购买方扣税凭证),第四联为记账联(用于销售方记账),七联次的其他三联为备用联,分别作为企业出门证、检查和仓库留存用;普通发票则只有三联,第一联为存根联,第二联为发票联,第三联为记账联。

区别增值税专用发票和增值税普通发票可按以下办法:

1、纸质发票票头分为增值税专用发票和增值税普通发票。

2、纸质发票的联次。增值税专用发票分为三联票和六联票;增值税普通发票分为二联票和五联票。

3、增值税专用发票和增值税普通发票的代码规则不同。发票左上角的10位代码为:第1-4位代表省份(地区);第5-6位代表制版年度,第七位代表印制批次;第8位代表发票种类,目前专用发票用“1”表示,普通发票用“6”表示[创业网:

开具增值税发票需注意几个事项

税控设备准备好了,万事俱备,只等开票。实际开票过程中,纳税人要注意:

◎项目齐全,开票信息与实际交易相符。开具增值税专用发票时需要填写纳税人识别号、银行账号、地址、联系电话等信息,货物名称、规格、数量、金额等须符合合同要求。

◎注意开票系统中的发票号码和实际放入打印机里的发票号码一致,打印字迹清楚,不得压线、错格,全部联次一次性开具,并加盖发票专用章。

◎按照增值税纳税义务的发生时间开具发票,不得提前或滞后。

◎同一张发票上可以同时开具不同税率、不同品名,如果销售货物、劳务或应税行为的内容较多,还可开具销货清单。

有些情形不得开具增值税专用发票

营改增后,总有纳税人咨询:是不是只要我是一般纳税人就可以开具增值税专用发票?事实上,情况并不是这样,一般来说,属于下列情形之一的,不得开具增值税专用发票:

(1)向消费者个人销售服务、无形资产或者不动产;

(2)适用免征增值税规定的应税行为。

当然还有以下特殊情形,也不能开具增值税专用发票:

(1)经纪代理服务中,向委托方收取的政府性基金或者行政事业性收费;

(2)旅游服务中,向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用;

(3)金融商品转让;

(4)提供有形动产融资性售后回租服务,向承租方收取的有形动产价款本金;

(5)一般纳税人销售自己使用过的固定资产,按简易办法依3%征收率减按2%征收增值税的;

(6)销售旧货;

(7)提供劳务派遣服务选择差额纳税,向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用。

相关知识:

辨别增值税发票来确认是否有真实贸易背景提供以下几点建议:

一、从增值税发票破绽分析

1.看是否做到“八相符”:一是10位数发票代码是否与密码区的代码号相符;二是发票8位流水号是否与密码区流水号相符;三是合同日期是否与发票日期跨度相符(一般为发票日期在后);四是发票货物数量与单价的乘积是否与金额相符;五是货物金额与税额合计是否与价税合计大小写相符;六是看购销货双方单位名称是否对合同供需方及汇票最后关系相符;七是看发票专用章上的号码与销货单位纳税人识别号相符;八是看发票货物名称是否与合同相符。

2.验章:一是在“××增值税专用发票”字样上是否有监制章;二是在发票下方是否有销货单位的增值税发票专用章(加盖财务专用章的应提供说明,加盖单位公章的增值税发票无效)。

3.从发票常识判断:一是看15位纳税人识别号是否合理,部分假票会存在纳税人识别号数字位数不对或识别号为其他地区的号码现象;二是看10位数发票代码是否合理,按规定发票代码第1~4位代表各地市、第5~6位代表制版年度、第7位代表批次、第8位代表版本的语言文字(1、2、3、4分别代表中文、中英文、藏汉文、维汉文)、第9位代表几票发票(4、7分别表示四联、七联)、第10位代表发票的金额版本号(1、2、3、4分别表示万元版、十万元版、百万元版、千万元版;0表示电脑发票),特别应注意1~4位地区代码是否与供货单位所在地相符;三是看发票填制方式是否合理,按规定应纳税所得额在10万元以内的,可提供手写发票,应纳税所得额在10万元以上的,应提供电脑版发票;四是看发票是否有项目填写不齐全、字迹模糊涂改等不合理现象。

纳税人识别

号

(后九位按组织机构代码证的代码填写)

纳税人名称(中文):(英文):

税 务 登 记

(适用于企业分支机构)

临安市国家税务局监制

表

填 表 须 知(说 明)

一、本表适用于各种类型企业的分支机构填用; 二、本表一式三份;

三、本表用中文填写,也可用中、英两种文字填写; 四、本表应用钢笔填写,字迹应清晰、工整。

五、纳税人名称:应按照工商行政管理部门注册登记的全称填写; 六、身份证件名称:指居民身份证或其他有效证件;

七、开业日期:系按企业实际投产经营(含试生产、试营业)日期填写,尚未投资经营的可按计划日期填写,并予注明;

八、生产经营期限:系工商登记证件登填的有效期限;

九、经营方式、行业:应按照工商登记的经营范围中的经营方式填写; 十、登记注册类型:应按照工商登记的企业类型填写; 十一、注册资本:系填写登记单位工商登记的注册资本总额;

十二、低值易耗品摊销方法、折旧方式:按《财务准则》规定,制定本企业的核算方法; 十三、实际经营类型:实际经营项目中有本栏例出的经营项目的,在该项目后的□内打“√”; 十四、增值税非单独申报纳税的企业分支机构,不用填写“认定申请类”和“发票申请类”相关内容;

十五、具有增值税一般纳税人资格的防伪税控企业才能申请领购增值税专用发票。

报 送 资 料

一、中华人民共和国政府部门颁发的“批准证书”及复印件;

二、中华人民共和国国家工商行政管理部门颁发的“营业执照”及复印件(外商投资企业的分支机构报送);

三、已被批准的“可行性研究报告”、“章程”复印件; 四、已被批准的“合同书”复印件; 五、房产证明及复印件;

六、组织机构统一代码证书及复印件;

七、机构所在地税务机关提供的在外地设立分支机构的证明; 八、非单独申报纳税的需提供总机构的证明; 九、税务机关需要的其他资料。

登记(申请)人声明

本单位填报的上述的登记(申请)情况是真实的,并严格遵守《中华人民共和国发票管理办法》和《增值税专用发票使用规定(试行)》的规定,同时指定本单位办税员 同志为发票管理员,保证专人、专柜保管、发放、使用发票,建立发票管理制度。如发现有发票违规行为或上述的登记(申请)情况不真实的,愿接受税务机关处罚。

法定代表人(负责人)签章:

纳税人(公章):

填表日期: 年 月 日

------------------------------------------------------------------------------------------------ 经办人意见:

核发税务登记证副本数量:

税务登记证发放日期: 年 月 日

税务登记经办人(签章) 税务登记机关(公章)

以 下 由 税 务 机 关 填 写

注:1、非商贸企业(包括工业、加工业、修理修配业)直接由大厅窗口审批后,再移送管理部门调查;商贸企业

由管理人员调查核实后审批,留存一份归档,二份退窗口。

2、管理人员调查、核实后,对需要调整的项目(除商贸企业一般纳税人认定外),应填写《调查反馈表》并经科长审批后送大厅窗口。

3、对未单独申报纳税的纳税人,在“核定意见”栏中应分别(增值税、所得税)说明。

纳税人识别号,一律由15位码(字符型)组成,其中:

企业、事业单位等组织机构纳税人,以国家技术监督局编制的9位码(其中区分主码位与

校验位之间 的“-”符省略不打印)并在其前面加挂6位行政区划码共15位码,作为其“纳税人识别号”;国家税务总局下达的纳税人代码为15位,其中:1—2位为省、 市代码,3—6位为地区代码,7—8位为经济性质代码,9—10位行业代码,11—15位为各地自设的顺序码。

个体工商户和其他缴纳个人所得税的中国公民,以公安部编制的居民身份证15位码为其

“纳税人识 别号”;对外国人以其国别加护照号码作为其“纳税人识别号”

根据《国务院批转国家技术监督局等部门关于建立企业、事业单位和社会团体统一代码标

识制度的报告的通知》和《中华人民共和国税收征收管理法》及其《中华人民共和国税收征收管理法实施细则》的规定,纳税人在申请办理或更换税务登记时,应当提供技术监督机关颁发的全国统一代码证书。纳税人识别号一律由15位码组成,具体有以下三种类型:

1、企业、事业单位等组织机构的纳税人,以国家技术监督局编制的9位码并在前面加挂

6位行政区划码共15位码,作为其纳税人识别号;

2、个体工商户和其他缴纳个人所得税的中国公民,以公安部编制的居民身份证15位码作

为其纳税人识别号;

3、对外国人员以其国别加护照号码作为其纳税人识别号。【纳税人识别号是哪个】

填 表 说 明

一、本表适用于各类单位纳税人填用。

二、表中有关栏目的填写说明:

1、“纳税人名称”栏:指《企业法人营业执照》或《营业执照》或有关核准

执业证书上的“名称”;

2、“身份证件名称”栏:一般填写“居民身份证”,如无身份证,则填写“军

官证”、“士兵证”、“护照”等有效身份证件;

3、“生产经营期限”栏:按照工商营业执照或有关执业证书上的生产经营期限

填写。如:年 月 日至 年 月 日或长期等。

4、“开业(设立)日期”栏:指企业实际投产经营(含试生产、试营业)日期

填写,尚未投资经营的可按计划日期填写,并予注明。

5.“注册地址”栏:指工商营业执照或其他有关核准开业证照上的地址。

6.“生产经营地址”栏:指纳税人从事生产经营的实际场所地址。

7.“国籍或地址”栏:外国投资者填国籍,中国投资者填地址。

8.“登记注册类型”栏:即经济类型,按营业执照的内容填写;不需要领取营

业执照的,选择“非企业单位”或者“港、澳、台商企业常驻代表机构及其他”、“外国企业”;如为分支机构,按总机构的经济类型填写。

分类标准:

110国有企业 120集体企业 130股份合作企业 141国有联营企业142集体联

营企业 143国有与集体联营企业149其他联营企业 151国有独资公司159其他有限责任公司160股份有限公司 171私营独资企业 172私营合伙企业 173私营有限责任公司 174私营股份有限公司175个人独资企业 190其他内资企业 210 (港澳台商)合资经营企业220 (港澳台商)合作经营企业230 (港澳台商)独资经营企业 240 港澳台商投资股份有限公司251 (港澳台商)企业常驻代表机构252(港澳台商)提供劳务承包工程作业企业253支付单位扣缴预提所得税企业(港或澳台资)254(港澳台商)国际运输企业259其他港澳台商外国企业310 中外合资经营企业 320 中外合作经营企业 330 外资企业 340 外商投资股份有限公司 351外国企业常驻代表机构352提供劳务、承包工程作业企业353支付单位扣缴预提所得税企业354国际运输企业359其他外国企业500非企业单位

9、“投资方经济性质”栏:单位投资的,按其登记注册类型填写;个人投资的,

填写自然人。

10、“证件种类”栏:单位投资的,填写其组织机构代码证;个人投资的,填

写其身份证件名称。

11、“国标行业”栏:按纳税人从事生产经营主行业的主次顺序填写,其中:

第一个行业填写纳税人的主行业。

国民经济行业分类标准(GB/T 4754-2002) 。

A、农、林、牧、渔业

01 农业 02 林业 03 畜牧业04 渔业 05农、林、牧、渔服务业

B、采矿业

06 煤炭开采和洗选业 07 石油和天然气开采业 08 黑色金属矿采选业 09

有色金属矿采选业 10 非金属矿采选业 11其他采矿业【纳税人识别号是哪个】

C、制造业

13 农副食品加工业14 食品制造业 15饮料制造业16烟草制品业

17 纺织业 18纺织服装、鞋、帽制造业 19 皮革、毛皮、羽毛(绒)及其制品业 20 木材加工及木、竹、藤、棕、草制品业21 家具制造业 22 造纸及纸制品业 23 印刷业和记录媒介的复制 24 文教体育用品制造业

25 石油加工、炼焦及核燃料加工业 26 化学原料及化学制品制造业

27 医药制造业 28 化学纤维制造业29 橡胶制品业 30 塑料制品业 31 非金属矿物制品业 32 黑色金属冶炼及压延加工业

33 有色金属冶炼及压延加工业 34 金属制品业 35 通用设备制造业 36 专用设备制造业 37 交通运输设备制造业 39 电气机械及器材制造业 40 通信设备、计算机及其他电子设备制造业 41 仪器仪表及文化、办公用机械制造业 42 工艺品及其他制造业 43 废弃资源和废旧材料回收加工业

D、电力、燃气及水的生产和供应业

44 电力、热力的生产和供应业 45 燃气生产和供应业46 水的生产和供应业

E、建筑业

47 房屋和土木工程建筑业 48 建筑安装业 49 建筑装饰业 50 其他建筑业

F、交通运输、仓储和邮政业

51 铁路运输业 52 道路运输业53 城市公共交通业 54 水上运输业

55 航空运输业 56 管道运输业 57 装卸搬运及其他运输服务业 58 仓储业 59 邮政业

G、信息传输、计算机服务和软件业

60 电信和其他信息传输服务业 61 计算机服务业 62 软件业

H、批发和零售业

63 批发业 65 零售业 I、住宿和餐饮业 66 住宿业 67 餐饮业 J、金 融 业

68 银行业 69 证券业 70 保险业 71 其他金融活动

K、房地产业 72 房地产业

L、租赁和商务服务业 73 租赁业 74 商务服务业

M、科学研究、技术服务和地质勘查业

75 研究与试验发展 76专业技术服务业77科技交流和推广服务业 78 地质勘查业

N、水利、环境和公共设施管理业

79水利管理业 80 环境管理业 81 公共设施管理业

O、居民服务和其他服务业 82 居民服务业 83 其他服务业 P、教 育 84 教育 Q、卫生、社会保障和社会福利业

85 卫生 86 社会保障业 87 社会福利业

R、文化、体育和娱乐业

88 新闻出版业 89 广播、电视、电影和音像业 90 文化艺术业 91 体育 92 娱乐业

S、公共管理与社会组织

93 中国共产党机关 94 国家机构 95 人民政协和民主党派 96 群众社 团、社会团体和宗教组织 97 基层群众自治组织

T、国际组织 98 国际组织

税务登记表

纳税人名称(公章):

法定代表人(负责人)签章:

填表日期: 年 月 日

重庆市巴南区地方税务局

填 表 须 知

一、本表适用于企事业单位和个人办理税务登记填用;

二、报送此表时还应附送如下资料:

1、营业执照或其他核准执业证件及复印件;

2、有关合同、章程、协议书及复印件;

3、银行帐号证明及复印件;

4、法定代表人(负责人)或业主居民身份证、护照或者其他证明身份的合法证件及复印件;

5、组织机构统一代码证书及复印件;

6、税务机关需要的其他资料。

三、本表一式三份,税务机关自存二份,退纳税人一份;

四、本表应用钢笔填写,字迹应清晰、工整。

(由税务机关填写)

税务登记证件发放日期: 年 月 日

税务登记经办人:

税务登记机关(公章):

基 础 信 息

购货单位 纳税人识别号

中国太平洋人寿保险股份有限公司四平中心支公司 22030273701663X

吉林省高等级公路工程有限责任公司 22010974932386

吉林粮食集团公主岭朝阳粮食储备库 220381740491685

吉林天城信会计师事务有限公司公主岭所 22038172311873

吉林省路桥建设有限责任公司 2201037245884-1

吉林省烟草公司四平市公司 220303124905602

吉林省公安厅安康医院 2203810001472

吉林省恒辉集团有限公司

吉林省东粮粮食集团公主岭市范家屯粮库有限公司

公主岭市西四小学

公主岭市农电有限公司

公主岭市第二中学

公主岭市畜牧兽医局

公主岭市城市固有资产经营有限公司

公主岭经济开发区

公主岭市七中

公主岭市委办公室

公主岭市朝鲜族学校

公主岭市劳动和社会保障局

公主岭市华翔汽车内饰件有限公司

公主岭市朝阳坡粮库有限公司

公主岭市职教中心

公主岭市血站

公主岭京华信用社

公主岭农行

公主岭市天然气有限责任公司

公主岭市二十家子计划办

公主岭市广播电视局

公主岭市里师范学校

公主岭市审记局

公主岭市统计局

公主岭市蔡家镇中学

公主岭市质量技术监督局

电力安装公司

桑树台一中

建筑工程质监站实验室

东北证券公主岭服务部

松原市万灵房地产开发有限公司

环岭乡中心校

毛城子二中

奥利恩特工艺品公司

房地产市场管理处

220381702461426 22038124426095X 41271881-X 22038160531001X 220381412718414 01353650—9 220381774241721 78682921—5 220319580408085 01353642-9 41271884-4 74931393-0 220381744557485 220381126768277 41271830X 41272229-6 2203811605310394 20381605310191 220381126764559 41272296-6 220381197211210217 220381412721066 013536715 013536541 2203224127273535 01353688341 22038112776564X 41271880—1 220381E58521230 22010272955530X 220702729581997 41271813-1 412717657 20318174457332 220381412723723

朝阳坡卫生院 41271740—3

吉视传媒股份有限公司公主岭分公司 220381702329791

公主岭千贺酒店有限公司 220381764571348

安邦保险四平中支 220302786803621 公主岭市财政局岭东工业集中区分局

公主岭市岭西新城建设委员会 56506430-0

四平勇胜房地产开发有限公司 220381691032254

中国邮政储蓄银行有限责任公司双辽市支行

220382673315381

DJ007

纳税人税种登记表

纳 税 人 识 别 号

纳税人名称:【纳税人识别号是哪个】

一、增值税:1.销售货物 类

2.加工 3.修理修配 别 4.其它 纳税人认定情况 经营方式

主营 称 兼营

1.增值税一般纳税人 口 2.小规模纳税人 口 3.暂定增值税一般纳税人 口

1.境内经营货物 口 2.境内加工修理 口 3.自营出口 口 4.间接出口 口 5.收购出口 口 6.加工出口 口

备注: 二、消费税 1.生产 1.烟 口 2.酒及酒精 口 3.化妆品 口 4.护肤、护发品 口

应税消费品

2.委托加工 5.贵重首饰及珠宝玉石 口 6.鞭炮、烟火 口 7.汽油 口

名称

3.零售 8.柴油 口 9.汽车轮胎 口 10.摩托车 口 11.小汽车 口

经营方式 1.境内销售 口 2.委托加工出口 口 3.自营出口 口 4.境内委托加工 口 备注: 三、营业税

经营

项目

备注:

五、企业所得税、外商投资企业和外国企业所得税:

1.按实纳税 口 2.核定利润率计算纳税 口

法定或申请纳税方式 3.按经费支出换算收入计算纳税 口 4.按佣金率换算收入纳税 口

5.航空、海运企业纳税方式 口 6.其他纳税方式 口 非生产性收入占 总收入的比例(%)

备注:季度预缴方式:1.按上年度四分之一 口 2.按每季度实际所得 口 六、资源税:

产品名称 应税项目 备注:

七、土地增值税 八、房产税

计 税 类 别 1.自有房产 口 2.出租房产 口 备注:

九、车船税:

车 船 类 别 1.机动船 口 2.非机动船 口 3.机动车 口 4.非机动车 口 十一、屠宰税:

屠宰类别 1.猪 口 2.牛 口 3.羊 口 备注: 十二、城镇土地使税

税额类别 1.大城市 口 2.中等城市 口 3.小城市 口 4.县城、建制镇、工矿区 口 备注: 十三、城市维护建设税:1.市区 口 2.县城镇 口 3.其他 口 十四、教育费附加: 十五、基金: 十六、矿区使用费:

不超过一百万吨 口 一百万吨至一百五十万吨 口 一百五十万吨至二百万吨 口

原 油

二百万吨至三百万吨 口 三百万吨至四百万吨 口 四百万吨以上 口 不超过二十亿立方米 口 二十亿至三十五亿立方米 口

天然气

三十五亿至五十亿立方米 口 五十亿立方米以上 口

预缴方式 分次 口 分期 口 十七、其他费用: 以上内容纳税人必须如实填写,如内容发生变化,应及时办理变更登记。

以下由税务机关填写

税种

税目子

或

目

品目申报期限

纳税期限

征收率或单位税 额

征收项目分类

申报方式

征缴方式

预算款名级次分配比例 预

是否

算县乡单独项中省市、、

纳税

名央区街

鉴定人

鉴定日期

录入人

录入日期

注:1.本表系纳税人根据工商登记的生产经营范围及税法的有关规定,对纳税事项的自行核定及税务机关据此 核定的应税项目。

2.税目或品目、子目:按税收统计项目填写; 3.申报期限、纳税期限:按各税种条例规定填写; 4..征收项目分类:填“城市”或“农村”; 5.征缴方式:填“一般转帐缴款方式”、“自核自缴”、“预储帐户缴税”、“支票缴税”、“现金缴税”、“信用 卡缴税”、“委托代征”等;

6. 本表一式一份,纳税人填写后,与税务登记表一同交给主管税务机关,由税务机关留存。

世界各国的关于纳税人识别号制度

(1)美国。1913年,美国通过第一部个人所得税法,实行综合税制。美国现行个人所得税课税模式主要依据1986年修订的美国《国内收入法》,采取综合征收模式。在美国,除了未成年人外,几乎每个成年居民都要缴纳个人所得税。根据税法规定,只要是美国公民或者绿卡持有人,美国政府都要对其收入征税;即使绿卡持有人不居住在美国,也必须为其海外收入向美国缴纳个人所得税。在税务登记阶段,美国国内收入局建立唯一的纳税人识别号制度,税务机关通过纳税人识别号把不同来源的同一纳税人的涉税信息进行归集,以便通过计算机程序与纳税人申报信息进行比对,这个识别号与社会保险号是一致的。在美国,每个公民在出生后就必须申请一个社会保险号码,在美国工作的外国人和得到美国大学奖学金资助的外国学生也不例外。该社会保险号码用处非常广泛,涉及申请工作、发放薪金、填写纳税申报表、银行存款开户、申请信用卡、购买各类保险、购买房产或者汽车、领取驾驶执照、登记犯罪记录等各个方面,任何人在涉及上述事项时都需要填写社会保险号码并被输入计算机。

(2)瑞典。瑞典公民一出生就被赋予一个有10位数字的终身税务号码,用于享受税收宽免。待其长大后用于税务申报和一切经济活动,所有部门都要使用这个号码,而且管理严格。税务部门可以通过税务号码掌握纳税人的一切经济活动、收入来源和财产状况。纳税人去世后,税务机关还要根据其财产、负债状况决定是否要征收遗产与赠与税,之后再核销该号码。同样,当一个新公司申请成立时,也有一个统一的税务号码。每年年底,银行会将个人和公司的财产、收入情况提供给税务部门。根据税务号码,税务部门可以随时查阅纳税缴税情况。税务号码成为个人和企业生存的基础,银行开户、社会保险缴费等日常经济生活都需要税务号码,个人和企业的不良信息也可以通过税务号码查询。

(3)澳大利亚。个人税号是澳大利亚个人所得税征收得以顺利进行的最基本环节。每个澳大利亚公民自出生之日起,均有一个伴随自己一生的个人税号。任何一个进入澳大利亚的外国人,只要在澳大利亚有收入,就应当申请个人税号。个人税号准确记录纳税义务人的所有资信。澳大利亚的数据匹配系统授权包括税务机关在内的政府机关将公民的个人收入、家庭情况(包括要抚养的未成年人)、信用状况等内容,根据个人税号详细记录在案。澳大利亚个人所得税征管相关法律规定,纳税义务人在投资或受雇时应向银行或雇主提供个人税号。如果纳税人提供了个人税号,银行或雇主在付利息或发工资时,会在税额额度范围内按照最低的个人所得税税率对其扣缴;若未能提供,就会按照最高税率进行扣缴。

(4)印度。印度与我国同是发展中大国。印度政府强制推行个人永久账号制度。凡纳税人必须向税务机关申请一个10位数的个人永久账号。这个账号伴随纳税人一生。个人永久账号帮助税务部门掌握个人财务往来资信,如汽车交易、医院记录、饭店消费、银行账户、电话账单、股市交易等,这样纳税人的各项收入支出一目了然。通过个人永久账号严密监控资金往来颇丰的印度中上流阶层和外企职员等。印度税务机关规定,凡个人年收入达到5万卢比(目前1人民币约为10印度卢比)、个人经营公司当年营业额超过50万卢比,都必须向税务机关申请个人永久账号;凡是超过50万卢比的房地产交易、汽车交易、2.5万卢比以上的饭店账单、费用在2.5万卢比以上的国外旅游信息,都必须记录在纳税人个人永久账号上。税务机关通过个人永久账号可以从纳税人的收入、消费、资金往来等涉税信息核查其是否如实申报纳税。

(5)越南。越南政府的税号管理办法规定,纳税人应在所得给付单位或者税务机关办理登记核发税号手续,每个纳税人仅获核发唯一的税号,并准予使用于申报及结算税款。规定有所得的个人必须办理税务登记,并领取税务代码。雇主可代办此项登记和领取,并在工薪支出时,扣缴雇员的个人所得税,如果雇员不通过雇主扣税,可以直接向税务机关报缴所

得税。

本文来源:http://www.guakaob.com/jianzhugongchengkaoshi/841297.html

上一篇:三证合一后纳税人识别号是什么

下一篇:致富经吃草的猪